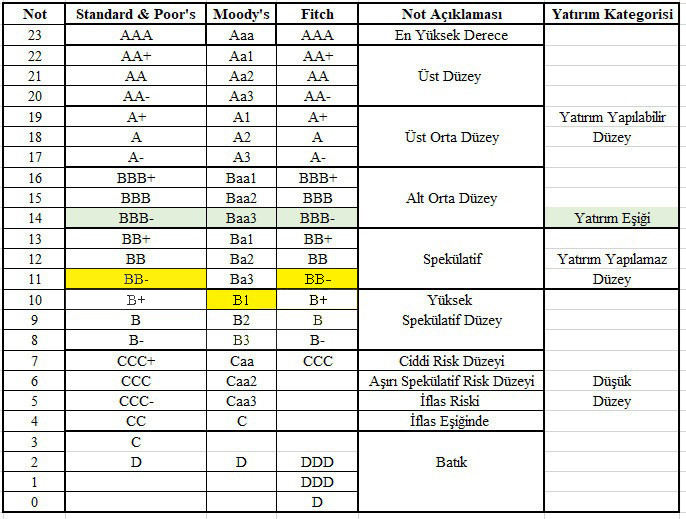

ABD merkezli kredi derecelendirme kuruluşu S&P, bugün Türkiye’nin kredi notuna ilişkin raporunu yayınladı. S&P, Türkiye’nin kredi notunu B+ seviyesinden bir kademe yükselterek BB- seviyesine çıkardı.

Türkiye’nin kredi notu B+ seviyesindeki ‘Yüksek Derece Spekülatif‘ görünümden ‘Spekülatif‘ görünüm seviyesine yükselmiş oldu. Türkiye’nin not görünümü ise ‘pozitif‘ten ‘durağan‘ revize edildi.

Kararda Merkez Bankası’nın para politikasının etkili olduğu belirtilerek Türk yetkililerin sıkı duruş sayesinde lirayı istikrara kavuşturmayı, enflasyonu düşürmeyi, rezervleri yeniden inşa etmeyi ve finansal sistemi dolarsızlaştırmayı başardıkları kaydedildi.

Türkiye’nin dünyayla arasındaki tasarruf açığının daralmasıyla cari işlemler açığında 2022’den bu yana GSYH’nin yaklaşık 4 puanlık bir düşüş gözlemlendiği de dile getirildi.

Kuruluş, Türkiye ekonomisine dair görünümün 12 ay boyunca dengeli riskleri yansıttığı, yetkililerin enflasyonu düşürme, ücret beklentilerini yönetme ve ekonomiyi yeniden dengeleme konusundaki iddialı planlarının devam ettiğini aktardı.

Türkiye’nin makroekonomi politikalarındaki değişimin ardından, ilk olarak S&P, Mayıs 2024’te kredi notunu bir kademe yükselterek ülkenin finansal duruşundaki iyileşmeyi takdir etmişti. Ardından, Fitch Ratings Eylül ayında Türkiye’nin kredi notunu “BB-” seviyesine çıkararak Türkiye’nin ekonomik görünümündeki istikrarı vurgulamıştı. Moody’s ise Temmuz ayında tek seferde Türkiye’nin kredi notunu iki kademe artırarak “B3”ten “B1”e yükseltmişti.

S&P’nin yaptığı değerlendirme şöyle:

* Not artışı, Ağustos ayında 12 aylık cari işlemler açığının GSYH’nin yaklaşık %1’ine gerilemesi, döviz mevduatlarındaki azalma ve TCMB’nin net döviz rezervleri stokundaki artışla görülebilen Türkiye’nin dış hesaplarındaki yeniden dengelenmeyi yansıtmaktadır. Geçtiğimiz 12 ay boyunca en önemli husus, yetkililerin yerli hane halkını ve şirketleri tasarruflarını tekrar yerel para birimine çevirmeye ikna etmede gösterdikleri başarıdır. Bu değişim, bu yıl döviz rezervlerinin büyümesine en büyük katkıyı sağlamıştır.

* Halihazırda döviz ve “korumalı” mevduatlar toplamın %45’ini oluştururken, 2023 sonunda bu oran %58’e düşecek ve korumalı mevduatlar (TCMB tarafından ücretlendirildikleri kurun üzerindeki kur zararlarına karşı sigortalanan) aynı dönemde 89 milyar dolardan (GSYH’nin %9,0’ı) 44 milyar dolara (GSYH’nin %4,4’ü) gerileyecektir. Toplamın %45’i herhangi bir ekonomide döviz tasarrufları için yüksek bir pay olmaya devam etmektedir ve hanehalkının dezenflasyon planına olan güveni hala gelişmektedir: hanehalkı ve piyasa katılımcılarının 12 aylık ileriye dönük enflasyon beklentileri arasındaki fark yaklaşık yüzde 40 puan olmaya devam etmektedir.Para politikasının sıkı kalmaya devam edeceği ve yurtiçi tasarruf oranının artacağı varsayımıyla, dolarsızlaşma eğiliminin -zamanla- enflasyon beklentilerini düşürmeye devam edeceği ve 2025 yılı ortalarında yabancı para mevduatlarının banka mevduatlarının üçte birinin altına düşerek TCMB’nin döviz rezervlerinde daha fazla artışa yol açabileceği düşünülmektedir. İyileşen dış finansman koşulları, şirketlerin ve bankaların dış borçlanmasında artışa yol açmıştır.

* Aynı zamanda, yurtiçi kredi büyümesi enflasyona ayak uyduramamakta ve özel yatırımlar durgun seyretmektedir; ancak Türk şirketlerinin yurtiçi bankalardan döviz cinsinden borçlanmalarında, yerel para birimi ile yabancı para birimi faiz oranları arasındaki büyük farkı yansıtan bir artış olmuştur.

* Enflasyonun daha da aşağı çekilmesi muhtemelen zor olacaktır. Aralık ayında sendika, işveren ve hükümet temsilcilerinden oluşan üçlü bir komisyonun Ocak 2025’te yürürlüğe girecek ulusal asgari ücret artışı konusunda bir anlaşma müzakere etmesi planlanmaktadır. Enflasyonla mücadele programı açısından bir risk, Türkiye ekonomisi genelinde ücretlerin belirlenmesinde bir ölçüt olan bu artışın, hükümetin 2025 yılsonu enflasyon hedefi olan %17 yerine, geriye dönük olarak 2024 yılı enflasyon oranı olan yaklaşık %44’e endekslenmiş olmasıdır.Siyasi gerçekler ve halen sıkı olan işgücü piyasası göz önünde bulundurulduğunda, bizim varsayımımız anlaşmanın bu iki uç arasında bir rakam üzerinde uzlaşacağı yönündedir. Ancak bize göre %30’dan daha yüksek bir rakam, zaten uzun süren dezenflasyon sürecini neredeyse kesinlikle uzatacak ve 2027 yılında tek haneli enflasyonu daha az ulaşılabilir bir hedef haline getirecektir. Daha düşük bir oran ise zaten kararsız olan halk desteğini İstikrar Programı aleyhine çevirebilir.

Türkiye’nin güncel kredi notu değerlendirmeleri